会社員は、原則として副業*¹の所得が20万円を超えた場合は確定申告をしなければなりません。

確定申告をするとなると、青色申告を選択して青色申告特別控除を始めとした税務上のメリットを享受したいと考える方が多くいます。一方で「副業なのに青色申告ができるのか」「デメリットはないのか」などの懸念を持つ方もいらっしゃるのではないでしょうか。

この記事では、青色申告を行うための条件と、副業では青色申告ができないケースもあることを解説します。また、青色申告をせずに税法上のメリットを放棄して、あえて雑所得として申告をする選択肢についてもあわせて紹介していきます。

*¹この記事で扱う「副業」は、業務委託での仕事など、事業所得か雑所得かに当てはまるものを対象とします。対象外となるのは、給与をもらうアルバイト、不動産投資、株式売買など、明らかに所得区分が明確であるものです。

副業収入でも青色申告できる?青色申告の条件とは

副業を始めた当初や、継続していたとしても時間的制約がある場合などは、所得があまり発生しない場合もあるでしょう。青色申告ができるのかどうか、どのくらい所得があれば申請できるのか、判断に迷うことがあるかもしれません。

はじめに結論をお伝えすると、以下の条件を満たしていれば、副業収入でも青色申告ができます。

- 青色申告承認申請書を提出する

- 青色申告決算書の作成、提出する

- 所得の種類が事業所得に該当する

ご自身が該当するか、見ていきましょう。

青色申告承認申請書を提出する

青色申告をするためには「所得税の青色申告承認申請書」を税務署に提出します。以下の通り期限があるため、遅れないように注意しましょう。

【期限】

- 青色申告をしたい年の3月15日まで

- 新たに事業を開始した場合は、事業開始日から2月以内

青色申告決算書を作成、提出する

青色申告をするには、複式簿記により記帳を行い、青色申告決算書を作成して確定申告書に添付して提出しなければなりません。そして、帳簿を保存する必要があります。

複式簿記での記帳は、事務処理上の負担が増えるだけでなく、簿記の基礎的な知識も必要です。しかし、近年では簿記の知識が乏しくても記帳しやすく、また通帳のデータなどから自動で読み込みができるなどの便利な会計ソフトが普及し、青色申告の難易度のハードルが下がっています。

所得の種類が事業所得に該当する

副業が「事業所得」として認められない場合は、青色申告ができません。事業所得になるかどうかは、所得の金額では明確に分けられておらず、さまざまな判断基準があります。以下の項目で、詳しく解説していきます。

副業の所得が事業所得に該当するかの判定基準

副業であっても、税金を抑えたい場合は青色申告をしたいところです。そのためには、副業の収入が「事業所得」と認められる必要があります。

所得の区分は10種類あり、区分ごとに所得税の計算方法が定められています。単発的にたまたま稼いだ副業収入は、雑所得です。一方で、副業であっても継続して事業活動をするケースもあり、この場合は事業所得と認められる可能性があります。

事業所得と認められる判定基準は、所得の数字で明確に分けられてはいません。所得税基本通達では、以下の基準で総合的に判断します。

詳しく解説します。

(1)社会通念上、事業と認められるかどうか

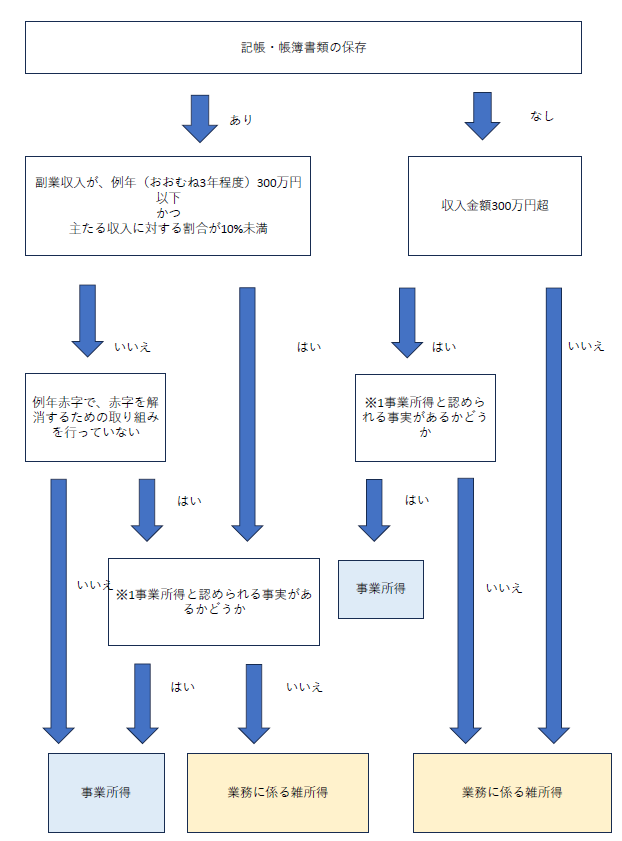

まずは、上記フローチャート内では※1「事業所得と認められるかどうか」で示されている部分について解説します。

明確な金額的基準がないことから、判断が伴う部分になりますが「社会通念上、事業的規模」で行われている場合は、事業所得として認められます。

”最判昭和56年4月24日では「自己の計算と危険において独立して営まれ、営利性、有償性を有し、かつ反復継続して遂行する意思と社会的地位とが客観的に認められる業務から生ずる所得」と判示しています。”

(引用:国税庁ホームページ「雑所得の範囲の取扱いに関する所得税基本通達の解説」)

客観的に「事業を行っている」といえるかどうかを、継続性や有償性などの状況から総合的に判断します。

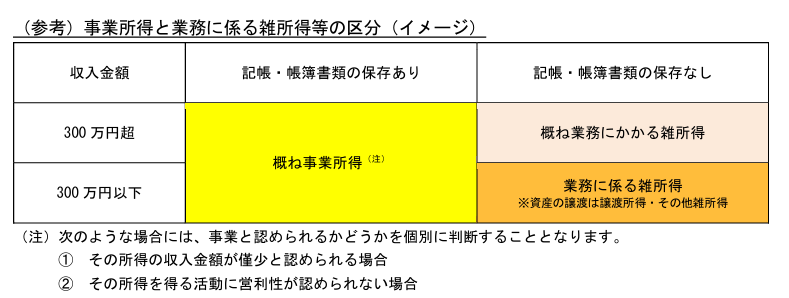

(2)記帳・帳簿書類の保存があるかどうか

記帳・帳簿書類の保存があれば、社会通念上も事業所得である場合が多いとされています。

(出典:国税庁ホームページ「雑所得の範囲の取扱いに関する所得税基本通達の解説」)

ただし「記帳・帳簿書類の保存」があれば必ず事業所得と判定される訳ではありません。以下のような場合は事業として認められるかどうかを個別に判断します。

- 副業収入が、例年(おおむね3年程度)300万円以下、かつ、主たる収入に対する割合が10%未満

- 例年赤字で、赤字を解消するための取り組みを行っていない

個別に判断する際には、(1)で解説した「社会通念上、事業的規模で行われているかどうか」で判断します。

副業で青色申告をするメリット

副業が事業所得と認められ、青色申告をするメリットは主に以下の通りです。

- 最大65万円の青色申告特別控除などの税務上の優遇措置

- 損益通算が可能

それぞれ解説します。

税務上の優遇措置がある

青色申告では、以下のような税務上の優遇措置があります。

- 最大65万円の青色申告特別控除

- 青色専従者給与の計上

- 純損失の繰越し、繰戻し

青色申告特別控除65万円を適用する場合と、雑所得で申告する場合を比較して所得税の税額を計算してみましょう(基礎控除などの所得控除等は考慮せず簡易的に計算)。

| 事業所得で青色申告をする場合 | 雑所得で申告をする場合 | 差額 | |

| 所得150万円 の場合 | (150万円-青色申告特別控除65万円) ×所得税率*=42,500円 | 150万円×所得税率*=75,000円 | 32,500円 |

| 所得400万円 の場合 | (400万円-青色申告特別控除65万円) ×所得税率*=242,500円 | 400万円×所得税率*=372,500円 | 130,000円 |

*所得税率は、国税庁ホームページ「所得税の税率」の表を参照して計算。

所得の金額が多いほど、青色申告をして青色申告特別控除65万円を適用する税務上のメリットがあるといえます。

損益通算が可能になる

損益通算とは、赤字の場合、ほかの所得から差し引ける制度です。事業所得は損益通算が可能で、もし副業で損失が出た場合には、本業である給与所得から差し引くことが可能です。そして結果として、給与から天引きされて支払った所得税を還付してもらえます。

このため、前述の「副業の所得が事業所得に該当するかどうかの判定基準」の一つとして「例年赤字で、赤字を解消するための取り組みを行っていない」という点があります。

副業で故意に赤字を出し、給与所得から差し引いて税金を減らすことを防ぐため、赤字が続いていて改善するための取り組みをしていないような場合は、副業が「税金を減らす目的」と見なされ、事業所得とは認められない可能性があるのです。

副業の所得を雑所得で申告するメリット

ここまで、事業所得として青色申告で申告するための要件を紹介してきました。

青色申告は節税になるという大きなメリットがあります。しかし、雑所得で申告した場合でも以下のように事務処理負担が軽減されるメリットがあります。

- 取引の記帳、帳簿の保存が不要

- 確定申告書の作成負担が少ない

- 会計ソフトを利用しなくて良い

以下、詳しく解説します。

取引の記帳、帳簿の保存が不要で事務処理の負担が少ない

仕訳を計上するには、取引ごとに日付、相手先、金額などを入力・確定する事務処理上の手間、勘定科目の判断など簿記や税務の知識も必要です。雑所得で申告すれば記帳が不要なため、事務処理上の負担が軽減されます。

確定申告書の作成負担が少ない

青色申告をする場合は、青色申告決算書を作成して確定申告書に添付しなければなりません。青色申告決算書は、損益計算書だけでなく貸借対照表も必要であり、取引先名など細かい情報の記載も必要です。

雑所得であれば、収入と経費の合計額を記載するだけで済むため、確定申告書とその添付資料作成の負担が軽減できます。

会計ソフトを利用しなくて良い

記帳するには、会計ソフトを利用するケースがほとんどです。雑所得の申告では確定申告書に収入と経費の合計額を記載するだけであるため、エクセルや手書きのノートで明細を記録するだけで済みます。

会計ソフトは安価なものもありますが、多少なりともコストがかかります。雑所得であれば会計ソフトに対するコスト負担がなくて済むでしょう。

あえて雑所得で申告する選択肢も

雑所得では税務上の優遇措置がなく、青色申告と比較すれば多くのケースで税額が高くなります。しかし、特に所得の金額が少ない方はそもそもの税額が少ないため優遇措置による節税効果も少なく、金額によっては雑所得でも許容できる方もいらっしゃるかもしれません。

「副業で青色申告をするメリット」で示したとおり、所得150万円であれば、優遇措置により抑えられる所得税額はわずか32,500円です。所得が少ないうちは「節税するよりも確定申告時の事務処理の手間を省き本業に打ち込む方が良い」という判断も、一つの考え方ではないでしょうか。

まとめ | 副業でも青色申告ができるが、しないメリットもある

副業収入を確定申告する場合、税務上の優遇措置を適用できる青色申告が税金の負担は軽くなります。しかし、故意に副業で赤字を出して給与所得から差し引き税負担を減らすといった状況を排除するために、無条件で青色申告ができません。

副業であっても、故意に税負担を減らす目的ではなく、おおむね以下のような状況であるならば、実質的に事業として見なされ、青色申告が可能です。

- 「記帳・帳簿書類の保存」がある

- 継続して業務活動をしている(開始したばかりの方は、今後続ける意思がある)

- 副業をするための設備、環境がある

- 例年、赤字ではない。または、赤字でも黒字化のための取り組みをしている

- 「副業収入が例年(おおむね3年程度)300万円以下、かつ、主たる収入に対する割合が10%未満」ではない

ただし、青色申告を行うには、記帳・帳簿書類の保存が求められるため、あえて雑所得で申告する選択肢もあります。状況に合わせて検討するのも良いのではないでしょうか。

相原

相原青色申告をするかどうかは、所得があまりない時には悩むところですよね。

青色申告は素晴らしい!確定申告するなら青色申告!

青色申告を調べると、こうした情報が多くて「すぐにでも青色申告の申請をしなくちゃ」と思う方が多いように思います。

確かにそのとおりなのですが、副業の方など、所得が少なすぎるか赤字の方が、誰でも無条件で青色申告ができる訳でないということは意外と知られていないように思います。

それに、雑所得で申告すると、こんなに楽で簡単なんだということも。

個人的には、どこからが事業所得なのかという線引きがあいまいで心配なので、事業所得の要件を満たしていて、青色申告特別控除65万円をさしひいても毎年しっかり所得が出る水準になってから、青色申告を検討していくくらいでもいいのかなぁ、なんて。

もちろん、青色申告は節税になるので、確実に事業所得の方は少しでも早く選択すべきだと思います。青色申告のメリットは大きい!会計ソフトを利用すれば、簿記の知識が乏しくてもかなり楽に記帳できますし、確定申告書の作成もそこまで難しくないです。所得が出ている人は迷わず選択をおすすめします。